Zarówno inwestycja w startup, jak i przedsiębiorstwo o ugruntowanej pozycji na rynku wymaga niejednokrotnie przeprowadzenia wyceny. Podejście do tego procesu jest jednak zupełnie inne, bowiem w przypadku startupu nie dysponujemy długoletnią historią i sprawdzonym modelem biznesowym.

Czym różni się inwestowanie w startupy od inwestowania w dojrzałe spółki? Jakie są różnice między tymi dwoma podmiotami? Jak etap rozwoju wpływa na proces wyceny? Jakie są metody wyceniania startupów, a jakie przedsiębiorstw z ugruntowanym modelem biznesowym? Z artykułu dowiesz się, jakie są nasze doświadczenia i podejście do wyceny startupów vs. spółek dojrzałych. Zapraszamy do lektury.

Co to jest startup?

Definicja startupu i cechy charakterystyczne

Pisząc ten artykuł zakładam, że wiesz czym jest startup. Istnieje jednak wiele różnych definicji startupu, dlatego dla usystematyzowania krótko opiszę naszą. Startup jest przedsiębiorstwem nowo utworzonym, które poszukuje swojego własnego, rentownego modelu biznesowego. Startup z samej swojej definicji jest więc podmiotem o charakterze tymczasowym, który, gdy tylko znajdzie odpowiedni model biznesowy – de facto przestaje być startupem i staje się pełnoprawnym przedsiębiorstwem.

Bardzo ważną cechą charakterystyczną startupu jest przy tym jego skalowalność, czyli zdolność do nieskrępowanego i (przynajmniej w teorii) nieograniczonego wzrostu.

Różnice między startupem, a tradycyjnym przedsiębiorstwem

Startup, jak już zostało wyżej wspomniane, to podmiot, który ze swojej natury jest tymczasowy. W pewnym bowiem momencie, gdy odnajdzie swój rentowny i powtarzalny model biznesowy, stanie się pełnoprawnym przedsiębiorstwem.

Trzeba jednak zaznaczyć, że ze względu na cechy, jakie startup powinien spełniać (a więc przede wszystkim jego tymczasowości i skalowalności oraz potencjał nieskrępowanego i nieograniczonego wzrostu) nie każde nowopowstałe przedsiębiorstwo może być startupem. Startupem nie nazwiemy bowiem nowego, dopiero co otwartego, małego sklepu osiedlowego, ale już założony przez grupę znajomych podmiot technologiczny, którego celem jest ekspansja na rynki zagraniczne – jak najbardziej.

Inwestycja w startup, w przeciwieństwie do inwestycji w tradycyjne przedsiębiorstwo, związana jest przy tym z reguły z:

- większym ryzykiem inwestycyjnym (startupy mają tendencję do ponoszenia strat operacyjnych na wczesnych etapach rozwoju),

- większą dynamiką zmian i niepewnością,

- mniejszą dostępnością danych.

Przy dokonywaniu wyceny startupów oraz przede wszystkim wyborze metody tej wyceny, koniecznie należy o tym pamiętać.

Wycena, a etap rozwoju firmy

Startupy, podobnie jak dojrzałe przedsiębiorstwa podlegają procesom inwestycyjnym. Przez swoją skalowalność dla wielu inwestorów mogą być wręcz jeszcze bardziej pożądane niż niektóre przedsiębiorstwa nieposiadające przed sobą aż tak daleko idących perspektyw.

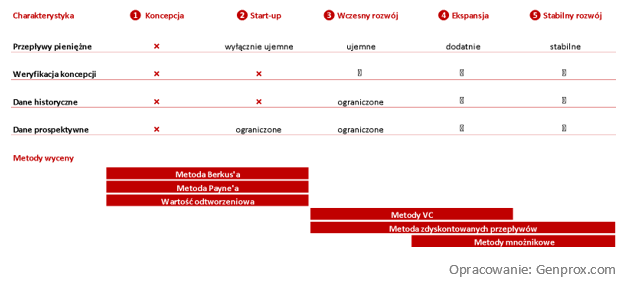

Wycenę przeprowadzić można przy tym na każdym etapie rozwoju firmy, w tym:

- Na etapie koncepcyjnym (Pre-seed stage), w którym brak jeszcze firmowych przychodów, a podczas którego następuje dopiero rozwój pomysłu i koncepcji na biznes;

- Na etapie zalążkowym (Seed stage), gdy zaczynają występować już małe przychody, ale wciąż rosną koszty, a cały biznes ukierunkowany jest przede wszystkim na rozwój produktu / usługi;

- Na etapie wczesnego rozwoju (Early stage), gdy pojawiają się powtarzalne przychody;

- W fazie wzrostu (Growth stage), w której potwierdzeniu ulega model biznesowy;

- Na etapie ekspansji (Expansion stage), w którym biznes rozszerza się także na inne rynki, w tym również międzynarodowe;

- Na etapie stabilnego rozwoju, w którym wyniki przedsiębiorstwa są wysoce powtarzalne.

- Na etapie zamknięcia / zejścia ze sceny (Exit stage) – a więc sprzedaży biznesu.

Możliwa do oszacowana jest więc nie tylko wycena podmiotu dojrzałego, ale również podmiotu nowo powstałego, a nawet na etapie koncepcyjnym (pre-seed).

Procesu wyceny startupu nie ułatwiają jednak niewielkie lub zerowe przychody takiego podmiotu (które na wczesnym etapie powstania są bardzo powszechne) oraz ograniczony stan majątku. Niezwykle trudne jest bowiem ustalenie wartości przedsięwzięcia, które prawie nic nie ma, a potencjalne dochody lub nawet przychody zaczną generować dopiero w perspektywie kilku miesięcy czy nawet lat.

W Genprox wiemy jednak, że z perspektywy inwestora bardzo ważne jest ustalenie, jaką wartość ma dane przedsięwzięcie, zarówno z perspektywy transakcyjnej jak również sprawozdawczej.

Mamy doświadczenie i wiemy, jak wycenić najróżniejsze przedsiębiorstwa – w tym także startupy.

Jakie stosujemy przy tym metody?

Metody wyceny startupu (Early stage)

W przypadku startupów – zwłaszcza tych będących na etapie koncepcyjnym, ze względu na wczesną fazę ich rozwoju, zwykle nie mamy wielu wartości historycznych, a wiarygodność prognozowanych danych finansowych jest wątpliwa. Są jednak pewne metody, które nawet w takiej sytuacji pozwalają nam efektywnie działać i w sposób uproszczony wycenić startup.

Metoda Berkusa

Pierwszą tego typu metodą jest metoda Berkusa. Metodę tę zastosować można również do startupów, które są na etapie, na którym nie osiągają jeszcze żadnych przychodów. Wszystko ze względu na to, że opiera się ona na założeniu, że wartość startupu to przede wszystkim jego potencjał, a nie rzeczywiste wyniki. Jest przy tym bardzo prosta i nieskomplikowana. Stanowi więc dobry punkt wyjścia do dalszych analiz. Jak działa?

I.W pierwszej fazie tej metody następuje zebranie wszelkich dostępnych informacji na temat badanego podmiotu, które dotyczą:

- Kompetencji i doświadczenia zespołu,

- Posiadanego prototypu produktu lub usługi,

- Aliansów strategicznych,

- Modelu biznesowego.

II. Następnie każdemu z tych elementów przypisuje się wartość odpowiednio dostosowaną do specyfiki rynku;

III. Uzyskane w ten sposób wyniki pokazać powinny, w sposób uproszczony, potencjał analizowanego startupu.

Metoda ta przy swojej prostocie posiada jednak istotne wady. Przede wszystkim opiera się bowiem na czynnikach subiektywnych – a co za tym idzie: jej wynik w dużej mierze uzależniony jest od tego, kto przeprowadza analizę. Brak tu także uwzględnienia ryzyka modelu biznesowego – co może prowadzić do przewartościowania niektórych spółek.

Metoda Payne’a (Scorecard Valuation)

Kolejną metodą wyceny startupów jest metoda Payne’a (znana również jako Scorecard Valuation Method). Na czym polega?

- W pierwszym kroku przyjmuje się tu średnią wycenę startupu, który jest na etapie zalążkowym w danej branży;

- Następnie wycenę tę modyfikuje się o poszczególne czynniki, z przypisanymi do nich modelowymi procentami, tj.:

- Siłę zespołu zarządzającego: 30%,

- Potencjał rynkowy: 25%,

- Produkt i technologię: 15%,

- Otoczenie konkurencyjne: 10%,

- Marketing, kanały sprzedaży oraz umowy strategiczne: 10%,

- Konieczność doinwestowania działalności: 5%,

- Inne czynniki: 5%.

- W kolejnym etapie dla każdego wskazanego wyżej czynnika oblicza się wagi procentowe. Mocny zespół zaowocować może więc wagą 130% (czyli 30% powyżej normy), a silna konkurencja wagą 70% (czyli 30% poniżej rynkowej normy);

- Przemnożenie wszystkich czynników (z przypisanymi do nich odgórnie, podanymi wyżej procentami) i ich wag, pozwoli uzyskać współczynnik, który powie nam, jak badany startup wypada na tle konkurencji.

Przykład

Przykładowy startup, w którym wszystkie czynniki ocenione zostały na 100% rynkowej normy, uzyska więc wskaźnik w wysokości: 1.0 (a więc zostanie wyceniony na dokładnie taką samą kwotę, jaką przyjęliśmy w pierwszym kroku). Startup z bardzo dobrym zespołem (ocenionym jako 30% powyżej normy) oraz silną konkurencją (ocenioną na 70%), przy pozostałych czynnikach o wadze 100%, da nam z kolei wskaźnik wynoszący: 1.06 (wyliczony jako: 39 (30 × 1,3) + 25 + 15 + 7 (10 × 0,7) + 10 + 5 + 5). Jeżeli w takiej sytuacji porównywalne startupy zostały wycenione na 1 milion, to startup przez nas badany, zgodnie z tą metodą, warty jest 1,06 miliona.

Pomimo że metodę Payne’a, podobnie jak metodę Berkusa, cechuje pewna subiektywność, to jednak mamy tu do czynienia z wyższym poziomem szczegółowości, a co za tym idzie: większą użytecznością i nieco dokładniejszymi wynikami.

Metoda odtworzeniowa (cost-to-duplicate)

Kolejna metoda, a więc metoda odtworzeniowa, jak wskazuje sama jej nazwa, opiera się na obliczeniu, ile kosztowałoby zbudowanie podobnej firmy od podstaw. Żaden inwestor nie chce bowiem zainwestować w dany podmiot więcej pieniędzy niż zapłaciłby za samodzielne jej zduplikowanie.

Pod uwagę brane są tu więc wszystkie dotychczasowe koszty, jakie zostały poniesione, aby startup wyglądał tak, jak wygląda w momencie badania. Pamiętać należy przy tym o takich kosztach jak: koszty prac, koszty badań i rozwoju czy koszty ochrony patentowej.

Metoda ta, pomimo że charakteryzuje się przejrzystością i łatwością korzystania oraz tego, że stoi za nią zrozumiała i w pewnym zakresie zasadna idea, to niestety ma bardzo poważną wadę: nie bierze pod uwagę żadnych wartości niematerialnych, w tym: potencjału firmy, kompetencji i know-how założycieli oraz wartości marki, co sprawia, że jej użyteczność do wyceny startupów jest marginalna.

Metody VC

Metoda VC opiera się na prognozowaniu przyszłych wskaźników finansowych i ich dyskontowaniu. Metoda ta jest połączeniem wyceny wskaźnikowej z adekwatnym sprowadzeniem potencjalnej przyszłej wartości projektu do wartości bieżących. Kluczowym elementem przy stosowaniu tego typu wyceny jest dobór odpowiednich wskaźników oraz określenie okresu, w którym te wskaźniki mogą być zrealizowane. Ten rodzaj wyceny zakłada osiągniecie sukcesu rynkowego danego przedsięwzięcia, co biorąc pod uwagę statystyki działania startupów nie jest założeniem oczywistym, dlatego urealnienie oczekiwań, co do powodzenia projektu winno odbywać się poprzez zastosowanie odpowiednio wysokiej stopy dyskontowej.

Mankamentem tej metody jest ekstrapolacja niepewnego komercyjnego sukcesu projektu oraz wysoka uznaniowość przy wyborze właściwej stopy dyskontowej.

Standardowe metody wyceny przedsiębiorstw (Growth stage)

Przytoczone powyżej metody uproszczone stosowane są w przypadku podmiotów, które nie posiadają jeszcze wystarczającej historii finansowej – w tym również startupów. Badanie przedsiębiorstw i startupów, które znajdują w kolejnych fazach rozwoju (fazie wczesnego rozwoju, fazie ekspansji czy fazie stabilnego rozwoju) możliwe jest już jednak na podstawie większej liczby, bardziej szczegółowych informacji. Sięgnąć można przy tym do nieco bardziej skomplikowanych metod, takich jak: metoda dochodowa, metoda porównawcza, metody majątkowe czy metody mieszane. Poniżej przedstawimy krótki opis każdej z nich, natomiast wybór odpowiedniej uzależniony jest od tego, jaka jest specyfika danej spółki, w jakiej branży działa, na jakim etapie rozwoju się znajduje, a także jaka jest jej sytuacja finansowa i rynkowa oraz zdolność do generowania dodatnich przepływów pieniężnych.

Metoda dochodowa (metoda DCF)

Metody dochodowe wyceny przedsiębiorstw, na czele z metodą DCF (a więc metodą zdyskontowanych przepływów pieniężnych), opierają się na założeniu, że wartością danego biznesu jest jego zdolność do generowania dodatnich przepływów pieniężnych (a więc nadwyżki wpływów nad wydatkami). Jak się dokonuje wyceny firmy metodą dochodową?

- W pierwszym kroku prognozuje się tu przyszłe przepływy finansowe badanego przedsiębiorstwa w danym horyzoncie czasowym (;

- Prognozy te następnie oceniane są przez podmiot wyceniający firmę, który, na podstawie zdobytego doświadczenia i otrzymanych dokumentów źródłowych, może nałożyć na nie stosowne korekty (i przykładowo ocenić, że wszystko wskazuje na to, że zakładane przepływy będą nieco mniejsze);

- Zaakceptowane prognozy dyskontuje się następnie do wartości bieżącej według średniego ważonego kosztu kapitału (WACC). Zastosowanie tego wskaźnika pozwala na uwzględnienie przeciętnego kosztu kapitału, który zaangażowany został w finansowanie inwestycji (zarówno kapitału własnego jak i finansowania dłużnego).

Metoda DCF najlepiej sprawdza się w przypadku spółek dojrzałych, których dane finansowe są dostępne, stabilne i przewidywalne. Charakteryzuje się jednak wysokim stopniem złożoności, a szacunki dotyczące przyszłych dochodów niestety obarczone są istotnym ryzykiem ekstrapolacji krótkoterminowych trendów. Ze stosowaniem tej metody należy uważać więc szczególnie przy przedsiębiorstwach:

- znajdujących się w przejściowo trudnej sytuacji finansowej (w tym także w procesie restrukturyzacyjnym);

- planujących duże inwestycje;

- uczestniczących w transakcjach fuzji i przejęć;

- działających w cyklicznych branżach.

Metody porównawcze

Metody porównawcze wyceny przedsiębiorstw, zwane też metodami mnożnikowymi, to najczęściej stosowane metody wyceny firm. Powodem jest tu duża liczba sprawdzonych oraz zawsze aktualnych danych porównawczych dla podmiotów, które notowane są na rynkach finansowych.

Ta kategoria metod polega bowiem na porównaniu badanego przedsiębiorstwa ze spółkami, które są w jak największym stopniu do niej podobne. Wykorzystuje się do tego celu przede wszystkim wskaźniki finansowe, takie jak: P/E, EV/EBITDA itp.

Jeżeli więc na przykład badana spółka generuje zysk w wysokości 3 zł na akcję, a porównywalne do niej przedsiębiorstwo osiąga wskaźnik P/E na poziomie 10, to akcje analizowanego biznesu wyceniane powinny być na 30 zł za akcję.

Metoda ta jest więc stosunkowo prosta, a przy tym unika subiektywnych werdyktów i prognoz. Jej ułomnością i trudnością stosowania jest wybór odpowiednich, porównywalnych przedsiębiorstw (które nie na każdym rynku występują w wystarczającej liczbie) i stojących za nimi wskaźników (które z kolei nie zawsze poprawnie odzwierciedlają ich sytuację ekonomiczną). Problemy te można jednak zminimalizować, stabilizując wycenę osiągniętą dzięki metodzie porównawczej, innymi metodami (np. wyceną spółki metodą DCF czy metodą majątkową). Ostatecznie jednak nie każdą firmę można wycenić metodę porównawczą (nie dla każdej spółki uda się bowiem m.in. odnaleźć odpowiedni podmiot porównywalny), a sama wycena dokonana tą metodą nie będzie aktualna przed długi czas (gdyż bazuje na aktualnej sytuacji rynkowej).

Bardzo często spotykaną odmianą metod porównawczych jest odnoszenie się do ostatniej transakcji na danych instrumentach finansowych. Takie podejście do wyceny jest łatwe do zastosowania i nie wymaga pogłębionej analizy modelu działania danego przedsiębiorstwa. W takim przypadku należy zwrócić jednak uwagę na rynkowość danej transakcji to znaczy, czy była ona zawarta pomiędzy niepowiązanymi podmiotami, a jej wartość jest na tyle istotna, że może być uznana za dobry estymat dla wartości całego przedsiębiorstwa.

Metody majątkowe

Metody majątkowe wyceny spółek, jak mówi nam sama ich nazwa, opierają się na majątku analizowanych firm. Wycena taka przeprowadzana jest na podstawie księgowej lub rynkowej wartości aktywów, z uwzględnieniem wszystkich zobowiązań.

Metoda ta ma jednak oczywisty mankament: nie jest w stanie w obiektywny sposób wycenić pewnych wartości niematerialnych i prawnych (które to wartości czasem w ogóle nie są przecież ujęte w bilansie firmy). Nie bierze także pod uwagę wielu ważnych czynników, takich jak: pozycja firmy na rynku, jej rozpoznawalność i reputacja oraz kwalifikacje zatrudnionych pracowników. Metoda ta nie sprawdzi się więc w części branż, w tym przede wszystkim w branży technologicznej, w której spółki często nie posiadają (prawie) żadnego majątku materialnego.

Wyzwaniem przy jej stosowaniu jest także dochodzenie do prawidłowej wyceny firmy, która często będzie różna w przypadku wartości księgowych i godziwych wartości rynkowych konkretnych aktywów.

Metody mieszane

Metody mieszane to nic innego jak zastosowanie równocześnie kilku różnych metod. Możliwe jest przy tym zastosowanie do każdej z nich stosownych wag oraz wyciągnięcie odpowiedniej średniej.

Łączenie metod to powszechna praktyka, która pozwala na dokonanie wyceny bardziej rzetelnej i minimalizującej problemy oraz ryzyka stojące za poszczególnymi sposobami obliczania wartości godziwej przedsiębiorstwa

W zależności od konkretnej sytuacji warto przy tym łączyć ze sobą różne metody. Najczęściej łączone są przy tym metody dochodowe z metodami majątkowymi oraz metody dochodowe z metodami porównawczymi.

Wycena przedsiębiorstwa vs. wycena startupu

Wycena biznesu nigdy nie jest prosta. Znacznie trudniejszym zadaniem jest jednak wycena podmiotu, który jest na zalążkowym etapie swojego rozwoju, niż takiego, który ma za sobą wiele lat funkcjonowania z przewidywalnymi wynikami finansowymi. Przy firmie drugiego rodzaju mamy bowiem dostęp do szczegółowych danych, a także większą łatwość przy dokonywaniu jakichkolwiek prognoz i przewidywań. Zastosować możemy w związku z tym większą liczbę metod wyceny, a otrzymane wyniki będą dzięki temu miały znacznie mniejsze ryzyko błędu.

Wyceny podmiotów nowo powstałych, w tym przede wszystkim startupów, ze względu na charakter tych podmiotów (w tym szczególnie ich rozwojowości, skalowalności i domyślną tymczasowość bieżącego stanu) są natomiast znacznie bardziej skomplikowane. Problemami są tu zwłaszcza: większa liczba niewiadomych oraz czyhające na każdym kroku subiektywność założeń.

Wzięcie przy tym pod uwagę szeregu czynników (takich jak: know-how, modelu biznesowego, typu produktu czy usługi, aktywów, potencjalnej wartości rynku czy wyników konkurencji) może nas jednak doprowadzić do satysfakcjonujących wyników i akceptowalnej wyceny.

Aby taką wycenę startupu osiągnąć, dokonać musi jej jednak doświadczony, wiedzący, jak to poprawnie zrobić, zespół specjalistów.

Ryzyka związane z błędną wyceną startupu

Błędna wycena startupu dla inwestorów bardzo często jest źródłem istotnych problemów. Na etapie przedtransakcyjnym w zbyt wysoka wycena może spowodować nadmierne zawierzenie danemu projektowi i przeznaczenie na niego większej puli kapitału, niż wynikałoby to z poprawnej wyceny firmy. W dalszej kolejności może z kolei wiązać się z osiągnięciem zysków, które będą niewspółmierne niskie z oczekiwaniami (nie mówiąc już o sytuacji, w której zysku z inwestycji nie będzie wcale).Wycena zbyt niska może natomiast spowodować zniechęcenie do zainwestowania w startup czy przedsiębiorstwo, a co za tym idzie: odebrać inwestorom (i stojącym za nim funduszom) szans na przyszły zarobek.

W rzeczywistości posttransakcyjnej błędna wycena może powodować nie tylko nieadekwatne prezentację portfela inwestycyjnego, ale również może być ograniczeniem przy kolejnych rundach finansowania, gdy strony transakcji nie będą w stanie zaakceptować gorszej wyceny niż była osiągnięta w poprzedniej rundzie.

PODSUMOWANIE

Poprawna wycena startupu czy przedsiębiorstwa jest więc kluczem do dokonania właściwej i przemyślanej inwestycji. Z pewnością pomoże przy niej znajomość opisanych wyżej metod, a więc metod wyceny startupu (w tym metody Berkusa, metody Payne’a oraz metody „cost to duplicate”, metody VC) oraz metod wyceny przedsiębiorstw (w tym metody DCF, metod porównawczych, majątkowych oraz mieszanych).

Aby jednak osiągnąć naprawdę satysfakcjonujące i wiarygodne wyniki wyceny startupu lub spółki, warto sięgnąć po pomoc profesjonalistów, którzy mają doświadczenie w tego typu analizach.

Profesjonalistów takich odnajdziesz w Genprox. W Genprox dobierzemy odpowiednie metody wyceny danego startupu (lub przedsiębiorstwa) i przeprowadzimy Cię przez cały ten proces – tak, abyś w pełni świadomie mógł podjąć decyzję inwestycyjną.

Oprócz klasycznej wyceny startupu czy przedsiębiorstwa, pomożemy Ci również z badaniem Due Diligence . Chcesz dowiedzieć się co różni te pojęcia? Zapraszamy Cię do lektury artykułu pt.: „Różnica pomiędzy due diligence, wyceną przedsiębiorstwa, a audytem finansowym”.

Skontaktuj się z nami

Dariusz Frańczak, Dyrektor ds. wycen

dariusz.franczak@genprox.com

Tel. +48 696 011 123

Dariusz Landsberg, Dyrektor zarządzający

dariusz.landsberg@genprox.com

Tel. +48 603 413 133