Kiedy planujemy przejęcie lub sprzedaż przedsiębiorstwa, istnieje wiele czynników, które należy wziąć pod uwagę. Jednym z kluczowych elementów tego procesu są badania i analizy mające na celu ocenę stanu finansowego firmy oraz potencjału jej rozwoju. W tym kontekście często słyszymy o trzech pojęciach: due diligence, wycenie przedsiębiorstwa oraz audycie finansowym (nazywanym również audytem księgowym). Choć są one ze sobą powiązane, to mają zupełnie odmienne znaczenie i cel. W niniejszym artykule omówimy różnicę między tymi pojęciami, aby pomóc zrozumieć, co każde z nich oznacza i jakie są ich główne cele i korzyści.

Czym jest badanie Due Diligence?

Analiza Due Diligence Startupu to proces szczegółowej analizy przedsiębiorstwa wykonywany po to, aby umożliwić potencjalnemu Inwestorowi zaznajomienie się z sytuacją wewnętrzną spółki, w tym kluczowymi ryzykami mogącymi mieć wpływ na potencjalne wyniki w przyszłości. W zależności od obszaru analizy wyróżniamy różne rodzaje badań Due Diligence m.in Due Diligence Finansowy, Due Diligence Podatkowy, Due Diligence Prawny, które są aplikowane zgodnie z wymaganiami procesu inwestycyjnego i oczekiwaniami Inwestora.

Kiedy wykonuje się badanie Due Diligence?

Proces due diligence rozpoczyna się zwykle w odpowiedzi na zapotrzebowanie konkretnego podmiotu chcącego dokonać inwestycji w innej spółce. W rzadszych przypadkach taki raport może zostać zamówiony przez właściciela podmiotu, który chce rozpocząć poszukiwanie Inwestora dla swojego biznesu. Raport z przeprowadzonego badania due diligence stanowi kluczowy element w procesie decyzyjnym dotyczącym potencjalnej inwestycji, gdyż pokrywa swoim zakresem najistotniejsze ryzyka finansowe i prawne, które istnieją bądź mogą się zmaterializować w działalności analizowanej spółki.

→ więcej na temat rodzajów raportów dowiesz się z naszego artykułu Raporty Due Diligence: rodzaje i zakres badanych ryzyk

Regulacje prawne dotyczące Due Diligence

Badania due diligence nie podlegają zasadniczo pod konkretne zewnętrzne regulacje prawne. Jedyną zasadą, która musi być bezwzględnie przestrzegana w procesie należytej staranności, jest niezależność podmiotu przeprowadzającego badanie w stosunku do analizowanego podmiotu. Niezależny audytor zewnętrzny gwarantuje rzetelność i obiektywizm przedstawionych konkluzji z badania. Dodatkowe, szczegółowe wymogi dla procesu due diligence mogą być natomiast zawarte w samej umowie zawieranej pomiędzy konkretnym Inwestorem a podmiotem przeprowadzającym badanie due diligence.

Czym jest Audyt finansowy?

Audyt finansowy, inaczej nazywany też audytem księgowym, to proces badania sprawozdania finansowego przez biegłego rewidenta, czyli bezstronnego specjalistę z uprawnieniami nadanymi przez Polską Izbę Biegłych Rewidentów. Celem audytu księgowego jest weryfikacja rzetelności i prawidłowości sprawozdania sporządzonego przez spółkę oraz wskazanie ewentualnych zniekształceń, które mogłyby istotnie wpłynąć na ocenę wyników przez użytkownika sprawozdania. Konkluzje z badania dokonanego przez biegłego rewidenta znajdują odzwierciedlenie w opinii zawartej w sprawozdaniu z badania sporządzonym na podstawie wykonanych czynności. Zwykle na przeprowadzenie audytu księgowego decydują się nie tylko podmioty, które mają taki obowiązek, ale też na przykład przedsiębiorstwa poszukujące Inwestorów.

Regulacje prawne dotyczące audytu finansowego

Większość kwestii prawnych związanych z badaniem sprawozdań finansowych można znaleźć w dwóch aktach prawnych: Ustawie z dnia 29 września 1994 r. o rachunkowości oraz Ustawie z dnia 11 maja 2017 r. o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym. Ustawa o biegłych rewidentach szczegółowo reguluje działalność audytorów, włącznie z ich uprawnieniami i obowiązkami zawodowymi. Natomiast z punktu widzenia badanych podmiotów znacznie ważniejsza jest jednak ustawa o rachunkowości, w której można znaleźć większość regulacji prawnych związanych z audytem księgowym, w tym listę podmiotów, które są zobligowane przeprowadzać coroczne badanie sprawozdań finansowych.

Kiedy wykonuje się audyt finansowy?

Badanie sprawozdań finansowych należy przeprowadzać co roku. Zgodnie z Ustawą o Rachunkowości, obowiązkowe badanie sprawozdań finansowych muszą wykonać:

- banki, instytucje finansowe, firmy inwestycyjne, spółdzielcze kasy oszczędnościowo-kredytowe i zakłady ubezpieczeń;

- spółki zajmujące się obrotem papierami wartościowymi, jednostkami uczestnictwa w funduszach inwestycyjnych oraz innymi instrumentami finansowymi (np. domy maklerskie, platformy inwestycyjne, alternatywne spółki inwestycyjne);

- fundusze emerytalne i inwestycyjne;

- instytucje płatnicze (np. agregatory płatności internetowych);

- spółki akcyjne;

- spółki, które w roku poprzedzającym przeprowadziły fuzję;

- podmioty prawne, które w roku poprzedzającym: zatrudniały co najmniej 50 osób, zarządzały aktywami o wartości przekraczającej 2,5 mln euro oraz przekroczyły 5 mln euro netto przychodów ze sprzedaży towarów lub operacji finansowych.

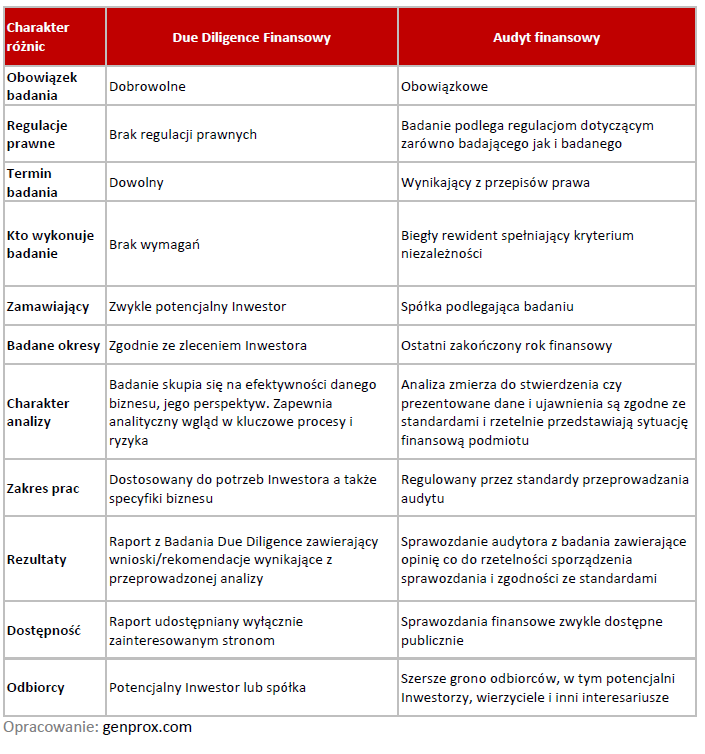

Due Diligence vs. audyt finansowy

Częstym pytaniem jest, czy Badanie Due Diligence może być stosowane zamiennie z audytem finansowym (badaniem sprawozdania finansowego, czyli kontola ksiąg rachunkowych firmy). Pomimo że, w obu przypadkach spółka jest zobowiązana przygotować obszerną dokumentację dla celów analizy, to jednak na tym podobieństwa się kończą. Badanie Due Diligence jest pojęciem istotnie szerszym od audytu księgowego, a największy stopień podobieństwa uzyskujemy dla Due Diligence Finansowego. W tabeli prezentujemy kluczowe różnice dla obu procesów.

Tabela porównawcza Due Diligence Finansowe vs. Audyt finansowy

Wycena przedsiębiorstw, co to?

Wycena przedsiębiorstwa to proces określania aktualnej wartości przedsiębiorstwa przy użyciu obiektywnych miar i oceny wszystkich aspektów przedsiębiorstwa.

Kiedy wykonuje się wycenę przedsiębiorstwa?

Wyceny przedsiębiorstw dokonuje się w różnych sytuacjach. Zwykle realizuje się ją:

- w związku z transakcjami kupna lub sprzedaży całości bądź części udziałów przedsiębiorstwa,

- na potrzeby sprawozdawczości finansowej, w celu przetestowania, czy nie wystąpiła utrata wartości inwestycji,

- dla celów banków bądź innych podmiotów zapewniających finansowanie – w celu weryfikacji zdolności kredytowej danego podmiotu,

- dla celów podwyższenia bądź umorzenia akcji i udziałów;

- dla celów podatkowych np. przy rozliczeniu połączenia jednostek;

- w postępowaniach: cywilno-prawnych, układowych, upadłościowych lub likwidacji

Regulacje prawne dotyczące wyceny przedsiębiorstwa

Regulacje prawne w Polsce nie określają szczegółowo, w jaki sposób powinien wyglądać proces wyceny, jak również, kto jest uprawniony do jego przeprowadzenia. Zwyczajowo przyjmuje się, że podmiot dokonujący wyceny powinien spełniać kryteria niezależności, a także mieć odpowiednie kompetencje i doświadczenie do przeprowadzania tego typu zleceń.

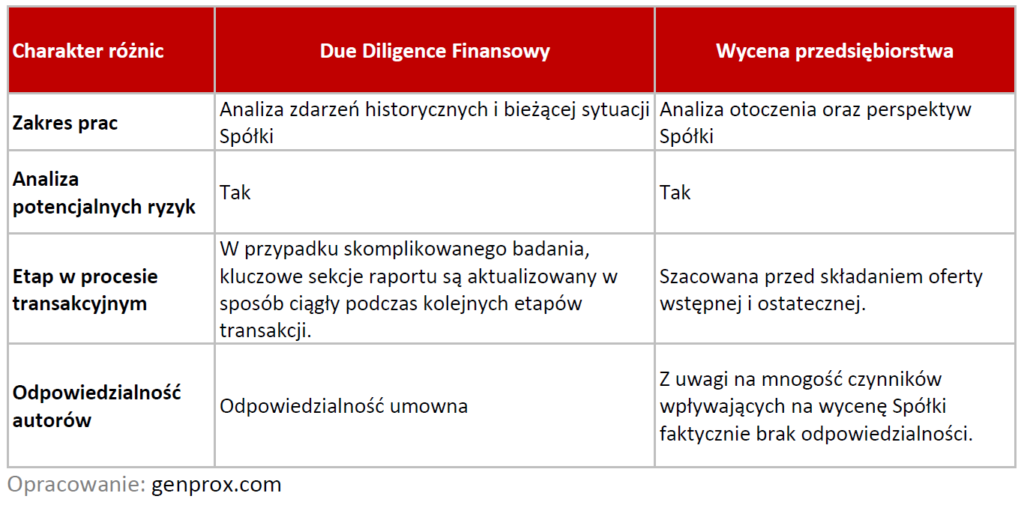

Due Diligence vs. wycena przedsiębiorstwa

Wiele osób niemających na co dzień styczności z transakcjami fuzji i przejęć nie rozróżnia Badań Due Diligence od wycen przedsiębiorstw. Mimo kilku podobieństw w charakterystyce są to dwa diametralnie różne procesy. Największy stopień podobieństwa do wyceny przedsiębiorstwa jest osiągany dla Due Diligence Finansowego.

W celu przygotowania zarówno Badania Due Diligence, jak i wyceny przedsiębiorstwa istotne jest zrozumienie bieżącej sytuacji Spółki, identyfikacja determinantów przyszłego wzrostu, oraz ich powiązanie z bieżącą sytuacją ekonomiczną Spółki. W tym kontekście oba procesy skupiając się na analizie przyszłości i stanu obecnego, z tym że aspekt prognoz ma istotnie większe znaczenia w przypadku wyceny przedsiębiorstwa.

Zakres czynności analitycznych wykonywanych jako przygotowanie do wyceny przedsiębiorstwa, jak również w procesie Due Diligence jest zbieżny, dlatego też konkluzje z Due Diligence są dobrym materiałem dla przygotowania wyceny Spółki.

Proces wyceny przedsiębiorstwa nie jest jedynie ograniczony do transakcji inwestycyjnych, w których z reguły odbywa się analiza Due Diligence. Ma on również miejsce w licznych sytuacjach wymaganych zarówno przepisami prawa, jak i standardami rynkowymi. W konsekwencji wycena przedsiębiorstwa dokonywana jest znacznie częściej niż proces Due Diligence.

W zakresie różnic warto wskazać także, że głównym celem Badania Due Diligence jest identyfikacja potencjalnych ryzyk mogących zaszkodzić zarówno biznesowi, jaki i potencjalnej transakcji (tzw. dealbreaker). Zatem nacisk analizy skoncentrowany jest na sytuacji bieżącej i zdarzeniach historycznych. Dzięki pogłębionej analizie nastawionej na szukanie rozwiązań, nawet mimo wystąpienia poważnych problemów, kupujący ma szansę na skuteczna mitygację podnoszonych w trakcie Analizy Due Diligence ryzyk.

Zrozumienie bieżącego stanu spraw Spółki jest pomocne, przy szacowaniu wartości przedsiębiorstwa. Mimo to, w przypadku wycen Spółki w większym stopniu liczy się prognoza przyszłości, niż wiwisekcja stanu obecnego. Kluczową rolę odgrywają także plany Spółki oraz otoczenie rynkowe.

Podejście do tematu wyceny przedsiębiorstwa nie jest procesem linearnym i istotnie zależnym od etapu rozwoju Spółki oraz dostępności danych finansowych i jakości prognoz. Sporządzający wycenę mają w swoim arsenale metody wyceny przedsiębiorstw zależne od wartości odtworzeniowych i księgowych, wyceny porównawcze czy wyceny bazujące na szacowaniu przyszłych przepływów pieniężnych.

Więcej na temat Wycen Przedsiębiorstw w artykule “Wycena przedsiębiorstwa – czym jest i w jakim celu się ją przeprowadza?”

Tabela porównawcza Due Diligence Finansowy vs. Wycena przedsiębiorstwa

Wycena Spółki przed inwestycją, który rodzaj audytu wybrać?

Wycena Spółki w ramach projektu inwestycyjnego jest ważnym elementem transakcji, gdyż to od niej najczęściej zależy podział udziałów między podmiotem poszukującym finansowania a Inwestorem. Sama wycena jednak jest niewystarczająca dla podjęcia decyzji inwestycyjnej, gdyż nie mówi wiele o modelu biznesowym, otoczeniu konkurencyjnym, know-how założycieli czy ryzykach występujących w Spółce. Istotne z punktu widzenia potencjalnego Inwestora jest w związku z tym przeprowadzenie badania Due Diligence finansowego i prawnego, które maja na celu identyfikacji ryzyk i szans związanych z danym biznesem.

Skontaktuj się z nami

Magdalena Czwarno-Sieroń, FCCA nr 1638317

Manager ds. Controllingu Finansowego

Mail: magdalena.czwarno-sieron@genprox.com

Tel. +48 697 268 900

Due diligence finansowe i Wyceny

W Genprox rocznie realizujemy kilkadziesiąt analiz Due Diligence i wycen aktywów dla funduszy VC. Naszym Klientom oferujemy profesjonalne i kompleksowe usługi analiz Due Diligence obejmujące:

- przegląd materiałów,

- szczegółową analizę księgową,

- szczegółową analizę podatkową,

- analizę zdolności Spółki do generowania zysków i challenge modelu finansowego.

Realizujemy zarówno badania Due Diligence dla funduszy VC, jak i projekty pre-Due Diligence dla Startupów, które chcą się właściwie przygotować do badania Due Diligence. Nasz doświadczony zespół składa się z ekspertów mających co najmniej 10-letnie doświadczenie w branży finansowej, doradczej i podatkowej. Posiadamy kwalifikacje ACCA, Biegłego Rewidenta, Doradcy Inwestycyjnego, Doradcy Podatkowego oraz Maklera Papierów Wartościowych.

Mamy również doświadczenie w modelowaniu finansowym. Dział doradczy Genprox tworzą partnerzy z wieloletnim doświadczeniem w zarządzaniu finansami, księgowością, podatkami i controllingiem zarówno w dużych międzynarodowych instytucjach finansowych, jak i prywatnych przedsiębiorstwach.