Proces Due Diligence znajduje zazwyczaj zwieńczenie w postaci raportu z badania Due Diligence. Poniżej prezentujemy, z jakimi typami raportów możesz spotkać się w realiach biznesowych. Dowiedz się, co zawierają te dokumenty i jakie rodzaje raportów Due Diligence otrzymuje potencjalny inwestor.

Rodzaje raportów Due Diligence

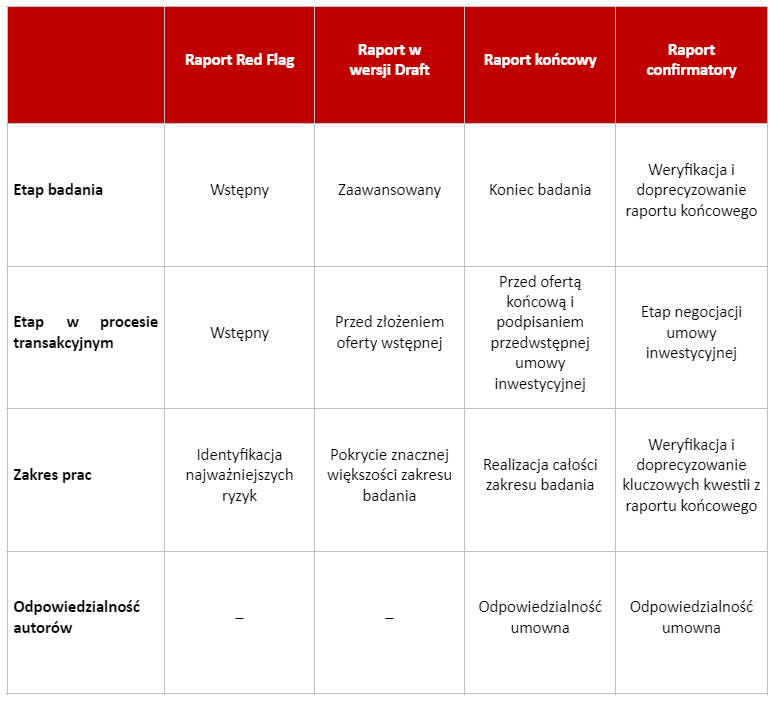

Nie ma jednej formy raportu Due Diligence, a efektem prowadzonego procesu analitycznego mogą być opracowania powstające na różnych etapach tego procesu. Do podstawowych form dokumentacji przeprowadzonego badania należą: jak niżej:

Raport red flag

Raport red flag to pierwszy dokument, który trafia w ręce potencjalnego Inwestora. Obejmuje on analizę kluczowych ryzyk, które można określić w krótkim czasie po rozpoczęciu badania., Ryzyka określone w raporcie Red Flaga z drugiej strony są na tyle istotne, że mogą podważyć ekonomiczny sens transakcji. Wokół wskazanych w Raporcie Red Flag kwestii w kolejnych krokach będzie prowadzona pogłębiona analiza.

Raport w wersji draft

Kolejnym produktem prac zespołu analitycznego jest raport DUE Diligence w wersji draft. Prezentowany jest on w momencie, gdy większość zakresu badania została już przeanalizowana., Pozostała część raportu wymaga wyjaśnienia poprzez skonfrontowanie poczynionych ustaleń ze Startupem lub z potencjalnym Inwestorem. A do wyjaśnienia pozostałości wymagane jest skonfrontowanie poczynionych ustaleń czy to ze Spółką, czy z potencjalnym Inwestorem. Ten brakujący fragment ma z reguły fundamentalne znaczenie w procesie inwestycyjnym, bowiem obejmuje on analizę najbardziej problematycznych zagadnień w całym procesie.

Raport końcowy

Po potwierdzeniu wszystkich wątpliwych kwestii przygotowywany jest raport końcowy zawierający pełną Analizę Due Diligence. Raport końcowy zawiera również listę dokumentów i setów danych udostępnionych w tracie badania. Oprócz zawartości merytorycznej raport obejmuje oświadczenie prawne autorów raportu Due Diligence o ich należytej staranności, które chroni Inwestora w przypadku przeprowadzenia badania w sposób nierzetelny. Coraz częściej spotykaną praktyką jest również załączenia tzw. reliance letter, które sankcjonują odpowiedzialność autorów raportu wobec innych podmiotów niż jego odbiorcy. Oznaczać to może, że tylko adresat raportu Due Diligence ma prawo dochodzenia odpowiedzialności wobec jego autorów w przypadku nienależytej staranności.

Raport confirmatory

W przypadku przejścia do etapu finalnych negocjacji, częstą praktyką jest przeprowadzenie confirmatory Due Diligence. Mimo szerokich ujawnień w trakcie Badania Due Diligence część danych mogła zostać ujawniona lub udostępniona w wersji z ukrytymi danymi wrażliwymi. Na etapie confirmatory Due Diligence analitycy otrzymują pełny dostęp do dokumentów Spółki, co może być pomocne przy weryfikacji i doprecyzowaniu kilku kwestii z raportu końcowego. Na tym etapie prac potwierdzone są kluczowe ustalenia z procesu Due Diligence, co ma szczególnie istotne znaczenia w sytuacji procesów inwestycyjnych rozciągniętych w czasie. Dla Inwestora ten etap procesu Due Diligence jest w zasadzie ostatnim momentem, w którym możliwym jest wycofanie z transakcji bez konieczności zapłaty kar umownych zapisanych, które zwyczajowo są zapisane w umowie inwestycyjnej.

Raporty Due Diligence – charakterystyka rodzajów raportów w ramach procesu Due Diligence:

Rodzaje raportów Due Diligence zależą od etapu, na którym znajduje się proces a także od fazy inwestycyjnej projektu. Zakres prac do wykonania przez podmiot przeprowadzający proces due diligence staje się bardziej zaawansowany pod koniec projektu tj. na etapie przygotowania raportu końcowego. Autor raportu ponosi odpowiedzialność za efekt prac wyłącznie przy raportach końcowym i confirmatory. Warto podkreślić, że każdorazowo wynika ona z warunków zawartej umowy o badanie.

Dlaczego zapoznanie się z raportami Due Diligence jest ważne? / Przykładowe ryzyka określone w raporcie DD

Dla potencjalnego Inwestora, zapoznanie się z raportem z badania Due Diligence jest kluczowym elementem przy podejmowaniu decyzji o wniesieniu kapitału do analizowanej Spółki. Najistotniejsze są tu konkluzje płynące z raportu Due Diligence dotyczące istotnych ryzyk występujących w przedsięwzięciu, a także potencjalnych ryzyk mogących zaistnieć w najbliższej perspektywie. Inwestor będzie też zainteresowany potencjalnym wpływem powyższych ryzyk na wyniki finansowe Startupu, jeśli da się je oszacować. Co do zasady raport Due Diligence powinien w dużej mierze wspierać proces decyzyjny Inwestora, gdyż zawiera bezstronną i rzetelną ocenę sytuacji finansowej, podatkowej i prawnej badanego podmiotu. Należyta staranność wykazana przez podmiot dokonujący badania powinna chronić potencjalnych inwestorów przed nieprzewidzianymi ryzykami i problemami, które mogą wystąpić w nabywanej Spółce.

Badanie Due Diligence w Genprox

W Genprox specjalizujemy się w realizacji finansowych badań due diligence startupów głównie dla celów funduszy Venture Capital. Posiadamy szerokie kompetencje merytoryczne – certyfikaty Doradcy Inwestycyjnego, ACCA, Doradcy Podatkowego i Radcy Prawnego. Efektem prac jest raport Due Diligence z przeprowadzonego badania identyfikujący kluczowe ryzyka finansowe i podatkowe. Potencjalnemu nabywcy dostarczamy kwantyfikację zidentyfikowanych ryzyk, co pozwala podjąć świadomą decyzję o dokonaniu inwestycji w Spółkę. Dodatkowo, nasz zespół jest w stanie dokonać rekonstrukcji modelu finansowego, aby urealnić business case Startupu.

Podsumowanie

Raporty z badania due diligence można podzielić na kilka rodzajów w zależności od etapu, na którym znajduje się proces. Raporty końcowy i confirmatory zawierają najważniejsze konkluzje, co do zidentyfikowanych ryzyk badanego podmiotu. Podmiot przeprowadzający badanie ponosi odpowiedzialność za rzetelność i niezależność ustaleń zawartych w raporcie. Najczęściej odpowiedzialność ta ogranicza się do relacji względem podmiotu, dla którego raport Due Diligence jest wydawany.

Zapoznaj się również z naszymi wpisami o rodzajach badania due diligence a także o różnicach pomiędzy analizą finansową, badaniem due diligence i wyceną przedsiębiorstwa.

Skontaktuj się z nami

Magdalena Czwarno-Sieroń, FCCA nr 1638317

Manager ds. Controllingu Finansowego

Mail: magdalena.czwarno-sieron@genprox.com

Tel. +48 697 268 900

Due diligence finansowe i Wyceny

W Genprox rocznie realizujemy kilkadziesiąt analiz Due Diligence i wycen aktywów dla funduszy VC. Naszym Klientom oferujemy profesjonalne i kompleksowe usługi analiz Due Diligence obejmujące:

- przegląd materiałów,

- szczegółową analizę księgową,

- szczegółową analizę podatkową,

- analizę zdolności Spółki do generowania zysków i challenge modelu finansowego.

Realizujemy zarówno badania Due Diligence dla funduszy VC, jak i projekty pre-Due Diligence dla Startupów, które chcą się właściwie przygotować do badania Due Diligence. Nasz doświadczony zespół składa się z ekspertów mających co najmniej 10-letnie doświadczenie w branży finansowej, doradczej i podatkowej. Posiadamy kwalifikacje ACCA, Biegłego Rewidenta, Doradcy Inwestycyjnego, Doradcy Podatkowego oraz Maklera Papierów Wartościowych.