Opodatkowanie CIT

Co do zasady fundacja rodzinna korzysta ze zwolnienie podmiotowego w zakresie CIT na podstawie art. 6 ust. 1 pkt. 25 ustawy o CIT do momentu wypłat transferowych. Innymi słowami oznacza to, że fundacja rodzinna działa podobnie jak CIT estoński, beneficjenci są zwolnieni z obowiązku płacenia podatku dochodowego aż do momentu wypłaty zysków.

Ze zwolnienia fundacja może korzystać tylko w zakresie działalności określonej w art. 5 ustawy o fundacjach rodzinnych to jest:

- zbywania mienia, o ile mienie to nie zostało nabyte wyłącznie w celu dalszego zbycia,

- najmu, dzierżawy lub udostępniania mienia,

- nabywania i zbywania papierów wartościowych, instrumentów pochodnych i praw o podobnym charakterze,

- udzielania pożyczek,

- obrotu zagranicznymi środkami płatniczymi należącymi do fundacji rodzinnej w celu dokonywania płatności związanych z działalnością fundacji rodzinnej,

- produkcji przetworzonych w sposób inny niż przemysłowy produktów roślinnych i zwierzęcych z własnych zasobów,

- gospodarki leśnej.

Wszelka inna aktywność obciążona jest podatkiem CIT w wysokości 25% rozliczanym na zasadach ogólnych bez możliwości skorzystania ze zwolnień i odliczeń dostępnych dla klasycznych form prowadzenia działalności. W rezultacie prowadzenie działalności operacyjnej poprzez fundację rodzinną skutkuje wyższymi obciążeniami podatkowymi niż przy alternatywnych formach działalności i po prostu się nie opłaca.

Jeśli Fundacja rodzinna prowadzi działalność zgodnie ze wskazanym powyżej katalogiem, to należy wspomnieć, że obok niewątpliwych zalet, wadą podmiotu zwolnionego z CIT jest brak możliwości odliczenia kosztów, co sprawia, że fundacje rodzinne nie są najlepszym miejsce do ponoszenia kosztów, które w innych formach mogą pomniejszać koszty uzyskania przychodów np. w spółkach, które są własnością fundacji.

Opodatkowanie CIT pojawia się w fundacjach zgodnie z art. 24q ustawy o CIT w momencie realizacji wypłat z fundacji takich jak:

- transfery do beneficjentów,

- zwrot mienie w związku z rozwiązaniem fundacji,

- świadczenia w postaci ukrytych zysków.

Co ważne podatek jest określony ryczałtowo na poziomie 15%, a podstawą opodatkowania jest wartość transferowanego mienia. Takie rozliczenia podatku CIT sprawia, sumaryczny wypływ z fundacji dla hipotetycznej wypłaty 100 PLN jest równy 115 PLN (1,15 * 100), a nie 117,65 PLN (100/0,85) jak można wskazywać logika liczenia wyniku brutto/netto. Jest to miły ukłon w stronę beneficjentów fundacji. Więcej o Fundatorach w artykule „Beneficjenci fundacji rodzinnej”

Opodatkowanie PIT w fundacji rodzinnej

Przychody uzyskane w ramach środków przekazanych przez fundację rodzinną podlegają ryczałtowemu podatkowi PIT, który może przybierać trzy wartości w zależności od sytuacji rodzinnej beneficjenta względem fundatorów.

- 0% dla osób z zerowej grupy pokrewieństwa względem fundatorów, to jest: małżonka, zstępnych, wstępnych, pasierba, rodzeństwo, ojczyma i macochę.

- 10% dla osób z I i II grupy pokrewieństwa względem fundatorów, to jest: zięcia, synową, teściów, zstępnych rodzeństwa, rodzeństwo rodziców, zstępnych i małżonków pasierbów, małżonków rodzeństwa i rodzeństwo małżonków, małżonków rodzeństwa małżonków, małżonków innych zstępnych.

- 15% dla pozostałych osób.

Co ważne określając wysokość podatku nie tylko ważna jest stawka opodatkowania, ale również wartość wkładów wniesionych przez poszczególnych fundatorów, bowiem zgodnie z art. 21 ust. 49 ustawy o PIT, rozliczenie jest zależne od proporcji wkładów poszczególnych beneficjentów do fundacji rodzinnej. Kluczowy cytat z ustawy jak niżej:

„Zwolnienie, o którym mowa w ust. 1 pkt 157, stosuje się do części przychodów:

….

- beneficjenta będącego fundatorem albo osobą będącą w stosunku do fundatora osobą, o której mowa w art. 4a ust. 1 ustawy z dnia 28 lipca 1983 r. o podatku od spadków i darowizn

– odpowiadającej proporcji, o której mowa w art. 27 ust. 4 ustawy z dnia 26 stycznia”

Ideą przy tworzeniu fundacji rodzinnej jest sukcesja pokoleniowa, to znaczy, że jeśli fundatorzy pozostawali względem siebie w zerowej grupie pokrewieństwa (modelowo mąż i żona), to dla ich zstępnych (dzieci, wnuki, prawnuki itp.) stosowana jest stawka PIT wynosząca 0%.

Sytuacja komplikuje się, gdy pomiędzy fundatorami nie występują formalna więź np. brak małżeństwa. Dla przykładu przyjmijmy, że partnerzy (zarówno fundatorzy, jak i beneficjenci) wnoszą do fundacji po 50% aktywów. W takim scenariuszu wypłata, środków dla każdego z nich będzie wymuszała naliczenia 15% podatku PIT od połowy otrzymanego świadczenia, czyli efektywnie 7,5% obciążenia całości wypłaty do beneficjentów na gruncie PIT.

Jeśli partnerzy posiadają wspólnego potomka pewnym rozwiązaniem jest wypłata świadczeń dla dziecka, które z racji powiązania z oboma fundatorami korzysta z 0% stawki PIT dla całości świadczenia.

W zakresie PIT należy wskazać, że płatnikiem potencjalnego podatku PIT jest fundacja i to ona winna rozliczyć te transfery z wykorzystaniem formularza PIT8-AR, a środki przekazane do beneficjentów winny być przekazane po potrąceniu wszystkich podatków.

Efektywne opodatkowanie fundacji rodzinnej

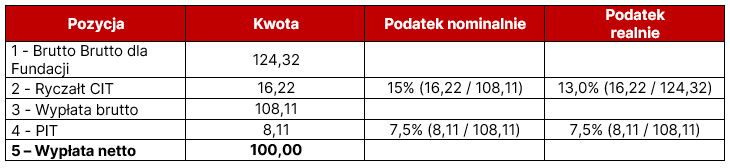

Zakładając 50% udział wkładów do fundacji od podmiotów niepowiązanych, co skutkuje 7,5% podatkiem PIT, struktura obciążeń podatkowych jest zgodna z poniższym schematem.

Warto wskazać, że podstawą rozliczenia zarówno podatku CIT jak i PIT jest wyłata brutto (pozycja 3), co sprawia, że realne sumaryczne obciążenie podatkowe dla tego przypadku wynosi 19,6% (1 – 100,00/124,32). Natomiast w przypadku braku PIT, realne obciążenie spada do 13% (1 – 108,11/124,32), co jest istotnie poniżej standardowego opodatkowania dla zysków kapitałowych. Należy tu jednak wskazać, że mówimy w tym przypadku o innych podstawach opodatkowania, co uniemożliwia jednoznaczne zestawienie tych wartości.

Więcej o podatkach w fundacji rodzinnej przeczytasz w artykułach: Opodatkowanie fundacji rodzinnej, oraz Fundacja rodzinna a VAT: czy jest zwolniona?

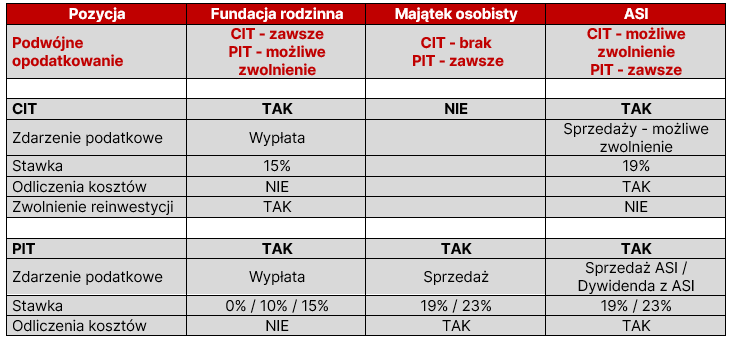

Fundacja rodzinna vs. sprzedaż z majątku osobistego vs. alternatywna spółka inwestycyjna (ASI)

Poniżej prezentujemy poglądowe zestawienie obrazujące efekty podatkowe dla trzech wybranych scenariuszy.

Inne podstawy obliczenia opodatkowania oraz specyficzne zwolnienia i daniny sprawiają, że nie można jednoznacznie wskazać, jednego optymalnego dla wszystkich rozwiązania. Należy pamiętać, że kluczowym elementem w przypadku fundacji rodzinnej jest wartość wynikająca z procentu składanego, który jest możliwy do zastosowania w związku ze zwolnieniem z podatku dochodów z reinwestycji. Ten pozytywny efekt jest znoszony bieżącą konsumpcją, z którą łączą się wypłaty środków. Aby odpowiednio dopasować formę prawną dla poszczególnych inwestorów, należy poprawnie zdiagnozować potrzeby tych inwestorów, a fundacja rodzinna będzie tym atrakcyjniejsza, im dłuższy horyzont inwestycyjny zostanie przyjęty.

Pytania i odpowiedzi

Podatek VAT w fundacji rodzinnej jest zależny od indywidualnej sytuacji podatnika i przepisów ustawy o VAT. Fundacja rodzinna może być podatnikiem VAT i opodatkowanie odbywa się na ogólnych zasadach określonych w ustawie. W przypadku wniesienia majątku do fundacji, opodatkowanie VAT może mieć miejsce, a fundacja może mieć prawo do odliczenia podatku VAT naliczonego na tym majątku. Jednak zastosowanie mogą mieć również przepisy dotyczące opodatkowania darowizny, co może skutkować brakiem możliwości odliczenia podatku VAT naliczonego. Rejestracja VAT w fundacjach rodzinnych pozwala na prowadzenie działalności opodatkowanej VAT lub zwolnionej z tego podatku, w zależności od preferencji i rodzaju działań podejmowanych przez fundację.

Beneficjenci fundacji rodzinnej w zależności od stopnia pokrewieństwa oraz obowiązku alimentacyjnego zapłacą tylko 15% lub mniejszy podatek PIT. Beneficjenci fundacji rodzinnej nie płacą żadnych składek uzyskując świadczenia z fundacji.

Przekazanie majątku przez fundatorów do fundacji rodzinnej nie jest obciążone podatkiem od czynności cywilnoprawnych.

Fundacja rodzinna działa na zasadzie podobnej do estońskiego CITu. Dochody fundacji opodatkowane są dopiero w momencie przekazania ich do beneficjentów. Kontekst estońskiego CITu względem fundacji rodzinnej zachodzi również w sytuacji, w której fundacja jest udziałowcem spółki, która działa na zasadach estońskiego CITu. Jeżeli fundator jest udziałowcem spółki, która działa na zasadach estońskiego CITu i przekaże swoje udziały fundacji rodzinnej, według aktualnego stanu prawnego, taka spółka traci możliwość rozliczania się na zasadach estońskiego CITu, ponieważ estoński CIT można wyłącznie stosować w spółkach, których wszyscy udziałowcy są osobami fizycznymi.

Fundacja rodzinna działa na zasadzie podobnej do estońskiego CITu. Dochody fundacji opodatkowane są dopiero w momencie przekazania ich do beneficjentów. Kontekst estońskiego CITu względem fundacji rodzinnej zachodzi również w sytuacji, w której fundacja jest udziałowcem spółki, która działa na zasadach estońskiego CITu. Jeżeli fundator jest udziałowcem spółki, która działa na zasadach estońskiego CITu i przekaże swoje udziały fundacji rodzinnej, według aktualnego stanu prawnego, taka spółka traci możliwość rozliczania się na zasadach estońskiego CITu, ponieważ estoński CIT można wyłącznie stosować w spółkach, których wszyscy udziałowcy są osobami fizycznymi.

Z powodzeniem rozwinąłeś firmę, która teraz ma przynieść korzyści przyszłym pokoleniom. Wybór firmy, która będzie prowadzić księgowość Twojej fundacji rodzinnej to coś więcej niż tylko powierzenie ksiąg rachunkowych. Potrzebujesz dyskrecji, profesjonalizmu i doświadczenia księgowości, rozliczaniu i wycenie aktywów finansowych. Ufa nam ponad 50% rynku alternatywnych funduszy inwestycyjnych w Polsce. Aktywa pod zarządzaniem naszych klientów to ponad 4 mld zł.

Skontaktuj się z nami

Dariusz Frańczak, Dyrektor ds. wycen

dariusz.franczak@genprox.com

Tel. +48 696 011 123

Dariusz Landsberg, Dyrektor zarządzający

dariusz.landsberg@genprox.com

Tel. +48 603 413 133

Usługi Family Office

Jesteśmy liderem rynku w obsłudze alternatywnych funduszy inwestycyjnych. Specjalizujemy się w strukturyzowaniu funduszy, rozliczeniach podatkowych, księgowości, raportowaniu oraz wycenie aktywów finansowych. W związku z wejściem nowych przepisów regulujących w polskim porządku prawnym status fundacji rodzinnej nasz doświadczony zespół składający się z licencjonowanych doradców inwestycyjnych, księgowych i doradców podatkowych zaangażuje się również w zabezpieczenie przyszłości Twojej rodziny poprzez fundację rodzinną.

Dowiedz się na czym polega rejestracja fundacji rodzinnej i jakie są wymagane dokumenty oraz elementy statutu fundacji rodzinnej.

Księgowość Fundacji rodzinnej musi być prowadzona w sposób, który zapewni ewidencję aktywów ujętych w spisie mienia oraz ewidencję świadczeń i rozchodowania mienia fundacji. Jako podmiot specjalizujący się w ewidencji instrumentów finansowych zapewniamy rzetelne ujęcie transakcji na wszelkich instrumentach finansowych i okresowe wyceny aktywów.

Wysokość podatku dochodowego od osób fizycznych (PIT) w fundacji rodzinnej zależy od relacji rodzinnych między fundatorem, a beneficjentami. Domyślnie świadczenia otrzymywane przez beneficjentów podlegają PIT w wysokości 15% podstawy opodatkowania dopiero w momencie ich wypłaty. Dobre zaplanowanie podatkowe rozliczeń pozwala albo odroczyć płatność podatku dochodowego albo uniknąć go w ogóle w sytuacji gdy majątek nie jest dystrybuowany do beneficjentów tylko akumulowany w fundacji.

Nasz zespół to m.in. doradcy inwestycyjni, maklerzy papierów wartościowych, biegli rewidenci i licencjonowani księgowi od lat zaangażowani w wyceny i prezentację instrumentów finansowych. Jeśli planujesz wnosić do fundacji rodzinnej aktywa finansowe, to nasze wsparcie może okazać się dla Ciebie bardzo cenne.

Fundacja rodzinna zobowiązana jest do sporządzania sprawozdań oraz podlega pod obowiązek informacyjny na zlecenie KAS przekazując m.in. dane zawarte na liście beneficjentów, spis mienia oraz informacje o świadczeniach lub mieniu przekazanym w związku z rozwiązaniem fundacji rodzinnej, w tym ich rodzaju, wysokości świadczeń lub wartości mienia, terminie i sposobie spełnienia świadczeń lub przekazaniu mienia. W żądaniu organ Krajowej Administracji Skarbowej określa okres, za jaki informacje mają być przekazane.