Począwszy od rozliczenia podatkowego za 2022 podatnikom przysługuje tzw. 'Ulga dla inwestujących w ASI’. Rozliczenie podatkowe za 2023 r. będzie kolejnym, w którym inwestorzy w VC, po spełnieniu określonych warunków, będą mogli dokonać odliczenia w swoim PIT.

Dla kogo ulga VC?

Odliczenie to będzie możliwe dla podatników rozliczających się na zasadach ogólnych (wg skali podatkowej) oraz na 19% podatku liniowym, w sytuacji dokonania przez inwestora inwestycji:

- w udziały lub akcje ASI lub

- w spółce kapitałowej, w której ASI posiada lub będzie posiadała w wyniku nabycia lub objęcia udziałów (akcji) w tej spółce w okresie 90 dni od dnia nabycia lub objęcia przez inwestora udziałów (akcji) w spółce kapitałowej, co najmniej 5%.

Aby podatnik mógł zastosować w/w odliczenie muszą być łącznie spełnione następujące warunki:

- wspólnikiem (udziałowcem/akcjonariuszem) ASI jest podmiot, który nabył lub objął udziały (akcje) w ASI sfinansowane w całości lub części ze środków europejskich w rozumieniu art. 2 pkt 5 ustawy z dnia 27 sierpnia 2009 r. o finansach publicznych, niemających charakteru bezzwrotnego, przeznaczonych na inwestycje venture capital w Polsce – fundusze PFR Ventures spełniają ten warunek

- zawarłeś z ASI umowę inwestycyjną regulującą prawa i obowiązki ASI oraz Twoje wynikające z nabycia przez ciebie udziałów (akcji) w ASI lub wspólnej inwestycji ASI oraz Twoją w spółkę kapitałową, w której ASI nabędzie lub obejmie co najmniej 5% udziałów (akcji),

- w okresie 2 lat poprzedzających dzień pierwszego objęcia lub nabycia udziałów (akcji) w ASI lub w spółce kapitałowej, w której ASI posiada co najmniej 5% udziałów (akcji) lub będzie posiadała co najmniej 5% udziałów (akcji) w wyniku nabycia lub objęcia udziałów (akcji) w tej spółce ASI i spółka kapitałowa nie była z Tobą podmiotem powiązanym w rozumieniu art. 23m ust. 1 pkt 4 ustawy PIT,

- będziesz posiadać nabyte udziały (akcje) przez nieprzerwany okres co najmniej 2 lat.

Jak inwestor może rozliczyć ulgę na VC?

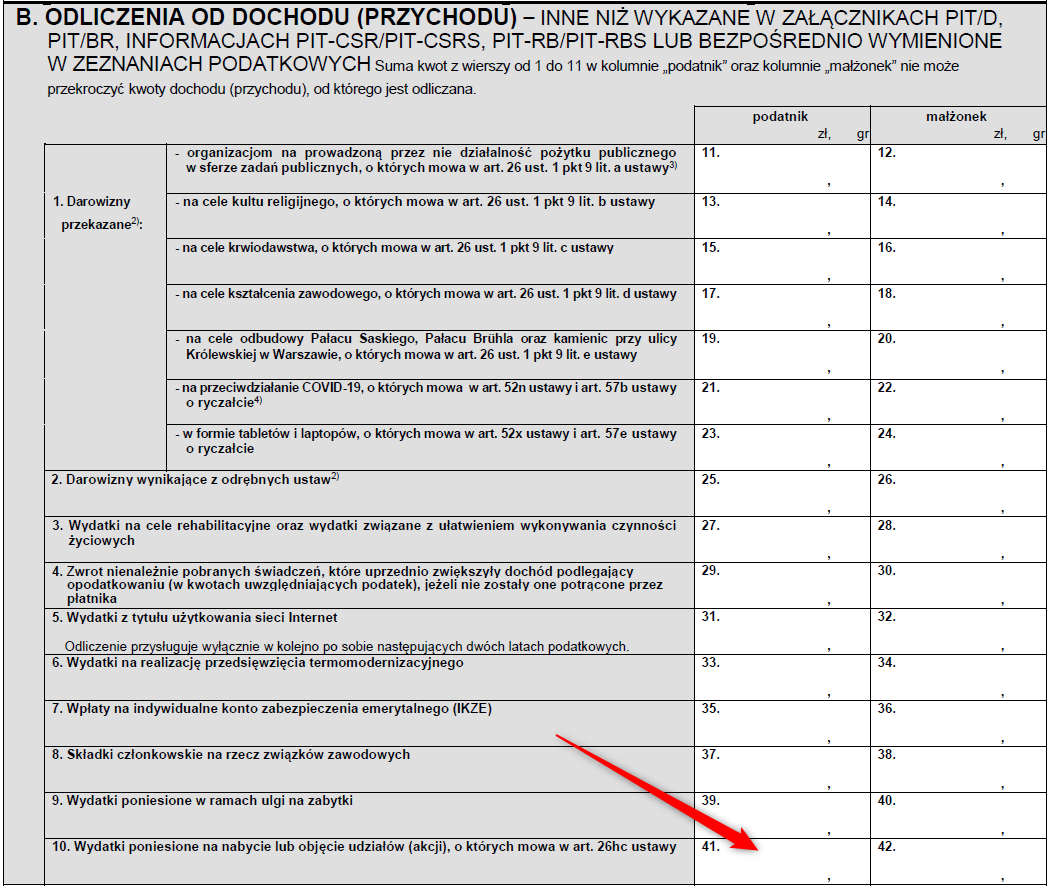

W zależności od formy opodatkowania podatnicy rozliczający się na deklaracjach PIT-37 lub PIT-36 lub PIT-36L powinni dodatkowo dołączyć załącznik PIT/O (informację o odliczeniach) i odpowiednią kwotę wpisać w punkcie 10. części B (poz. 41 / 42). (Formularze do druku PIT (podatki.gov.pl)

Wysokość ulgi na VC

Inwestor w danym roku podatkowym ma prawo odliczyć 50% wydatków, jakie poniósł na nabycie lub objęcie udziałów (akcji) w ASI lub spółce kapitałowej, w której ASI posiada lub będzie posiadać udziały (akcje). Kwota odliczenia nie może jednak przekroczyć 250 000 zł w roku podatkowym.

Podstawa prawna

Ustawa o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw zakłada m.in (http://orka.sejm.gov.pl/opinie9.nsf/nazwa/1532_u/$file/1532_u.pdf):

Art. 26hc.

1. Podatnik może odliczyć od podstawy obliczenia podatku, ustalonej zgodnie z art. 26 ust. 1 lub art. 30c ust. 2, kwotę stanowiącą 50% wydatków poniesionych na nabycie lub objęcie udziałów (akcji) w:

1) alternatywnej spółce inwestycyjnej lub

2) spółce kapitałowej, w której alternatywna spółka inwestycyjna:

a) posiada co najmniej 5% udziałów (akcji),

b) będzie posiadała co najmniej 5% udziałów (akcji) w wyniku nabycia lub objęcia udziałów (akcji) w tej spółce w okresie 90 dni od dnia nabycia lub objęcia udziałów (akcji) w spółce kapitałowej przez podatnika

– do wysokości nieprzekraczającej 250 000 zł w roku podatkowym.

2. Odliczenie przysługuje, jeżeli są spełnione łącznie następujące warunki:

1) wspólnikiem alternatywnej spółki inwestycyjnej jest podmiot, który nabył lub objął udziały (akcje) w alternatywnej spółce inwestycyjnej sfinansowane w całości lub części ze środków europejskich w rozumieniu art. 2 pkt 5 ustawy z dnia 27 sierpnia 2009 r. o finansach publicznych, niemających charakteru bezzwrotnego, przeznaczonych na inwestycje venture capital w Rzeczypospolitej Polskiej;

2) podatnik zawarł z alternatywną spółką inwestycyjną umowę inwestycyjną regulującą prawa i obowiązki alternatywnej spółki inwestycyjnej oraz podatnika wynikające z nabycia przez podatnika udziałów (akcji) w alternatywnej spółce inwestycyjnej lub wspólnej inwestycji alternatywnej spółki inwestycyjnej oraz podatnika w spółkę kapitałową, w której alternatywna spółka inwestycyjna nabędzie lub obejmie co najmniej 5% udziałów (akcji);

3) w okresie 2 lat poprzedzających dzień pierwszego objęcia lub nabycia udziałów (akcji) w alternatywnej spółce inwestycyjnej lub w spółce kapitałowej, o których mowa w ust. 1, ta alternatywna spółka inwestycyjna i spółka kapitałowa nie była z podatnikiem podmiotem powiązanym w rozumieniu art. 23m ust. 1 pkt 4;

4) podatnik będzie posiadał udziały (akcje), o których mowa w ust. 1, przez nieprzerwany okres co najmniej 24 miesięcy.

3. Odliczenia dokonuje się w zeznaniu za rok podatkowy, w którym poniesiono wydatki.

4. W przypadku niespełnienia warunku, o którym mowa w ust. 2 pkt 4, podatnik jest obowiązany doliczyć odpowiednio kwoty poprzednio odliczone do dochodu za rok podatkowy, w którym nastąpiło zbycie udziałów (akcji) w alternatywnej spółce inwestycyjnej lub w spółce kapitałowej.

Zakres działania w/w zwolnienia odnosi się do:

– art. 26 ust. 1 – Podatników opodatkowanych za zasadach ogólnych oraz

– art. 30c ust. 2 – Podatników pozostających na podatku dochodowym od dochodów z pozarolniczej działalności gospodarczej (podatek liniowy 19%)

Ustawa z dnia 27 sierpnia 2009 r. o finansach publicznych za środki europejskie dające prawo do zwolnienia ujmuje:

1) środki pochodzące z funduszy strukturalnych, Funduszu Spójności, Europejskiego Funduszu Rybackiego oraz Europejskiego Funduszu Morskiego i Rybackiego, z wyłączeniem środków, o których mowa w pkt 5 lit. a i b;

2) niepodlegające zwrotowi środki z pomocy udzielanej przez państwa członkowskie Europejskiego Porozumienia o Wolnym Handlu (EFTA), z wyłączeniem środków, o których mowa w pkt 5 lit. c i d:

a) Norweskiego Mechanizmu Finansowego,

b) Mechanizmu Finansowego Europejskiego Obszaru Gospodarczego,

c) Szwajcarsko-Polskiego Programu Współpracy;

4) środki na realizację wspólnej polityki rolnej;

5) środki przeznaczone na realizację:

a) programów w ramach celu Europejska Współpraca Terytorialna,

b) programów, o których mowa w rozporządzeniu Parlamentu Europejskiego i Rady (WE) nr 1638/2006 z dnia 24 października 2006 r. określającym przepisy ogólne w sprawie ustanowienia Europejskiego Instrumentu Sąsiedztwa i Partnerstwa (Dz. Urz. UE L 310 z 09.11.2006, str. 1) oraz programów Europejskiego Instrumentu Sąsiedztwa,

c) Norweskiego Mechanizmu Finansowego 2004-2009.