Z psychologicznego punktu widzenia decyzja o sprzedaży biznesu jest bardzo trudna dla właścicieli. Jedną z głównych przyczyn tego stanu rzeczy są perspektywy wzrostu biznesu po zamknięciu transakcji.

Głównym mechanizmem zapewniającym tzw. up-side dla sprzedającego jest earn-out, czyli odroczenie części ceny transakcyjnej, która zostanie oparta o przyszłe wyniki finansowe. Zapraszam do przeczytania artykułu.

W procesie gry negocjacyjnej o ustalenie ceny transakcji strona sprzedająca przedstawia bardziej optymistyczne projekcje finansowe, podczas gdy prognozy strony kupującej są bardziej konserwatywne i bazują bardziej na historycznych wynikach finansowych, aniżeli niepewnych założeniach i przewidywaniach. W celu uniknięcia ryzyka niedojścia transakcji do skutku w związku z różnicami w postrzeganiu wyceny, doradcy prawni i transakcyjni tworzący rynek fuzji i przejęć wypracowali instrumenty zabezpieczające interes sprzedającego w przypadku znacznego wzrostu biznesu po dokonaniu transakcji.

Głównym mechanizmem zapewniającym tzw. up-side dla sprzedającego jest earn-out, czyli odroczenie części ceny transakcyjnej, która zostanie oparta o przyszłe wyniki finansowe. Dzięki temu istnieje możliwość ustalenia ceny transakcyjnej w oparciu o bazowy scenariusz rozwoju biznesu. Natomiast w ramach earn-out możliwe jest ustalenie dodatkowego wynagrodzenia, które zostanie wypłacone sprzedającemu po realizacji określonych wyników operacyjnych lub finansowych.

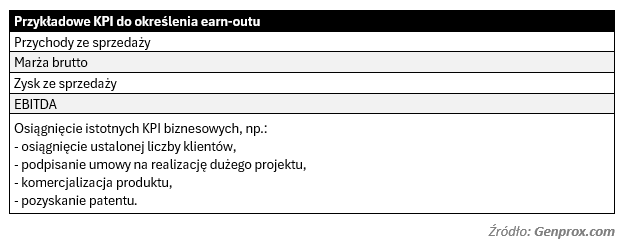

W poniższej tabeli zebraliśmy najczęściej spotykane KPI wykorzystywane do określenia earn-outu:

Przy wyborze wskaźników finansowych należy zwrócić uwagę, żeby były one jak najprostsze oraz kwantyfikowalne i odzwierciedlały postępy operacyjne biznesu.

Kategoria przychodów ze sprzedaży jest najłatwiejszym wskaźnikiem do interpretacji, którym trudno manipulować w celu jego obniżenia. Dobrym wyborem są również Marża brutto i Zysk ze sprzedaży, które obejmują podstawowe kategorie kosztowe. W przypadku wyboru wyniku EBITDA dobrą praktyką jest wyłączenie wyniku na pozostałej działalności operacyjnej, która może istotnie zaburzać rentowność. Kolejną dobrą praktyką jest określenie zawczasu katalogu zdarzeń jednorazowych, które będą wyłączana w procesie oceny realizacji finansowych KPI.

Zdecydowanie odradzamy korzystanie z zysku netto jako KPI, na którego wartość mogą wpływać wysoce uznaniowe szacunki (np. odpisy aktywów), koszty związane m.in. z realizacją inwestycji, zmianą struktury finansowania, co powoduje, że może on nie odzwierciedlać wiarygodnie kondycji operacyjnej biznesu.

Kluczową dla prawidłowej weryfikacji wykonania KPI finansowych jest niezmienność zasad rachunkowości, dlatego warto zastrzec w dokumentacji transakcyjnej zobowiązanie kupującego do niedokonywania zmian polityki rachunkowości w okresie obowiązywania earn-outu.

Wybór KPI biznesowych uzależniony jest od specyfiki spółki – kluczową kwestią jest ich weryfikowalność i mierzalność.

W celu uniknięcia wątpliwości związanych z rozliczeniem kryteriów wypłaty earn-outu możliwe jest zaangażowanie niezależnego doradcy lub rzeczoznawcy, który będzie odpowiedzialny za bezstronną weryfikację realizacji KPI. Sprzedający powinien również zapewnić sobie w umowie dostęp do ksiąg finansowych oraz dokumentacji spółki relewantnej do oceny realizacji KPI.

Formuła określenia earn-outu jest określana w umowie inwestycyjnej. Może to być zarówno określona sztywna kwota nominalna, jak i % od przyszłych przychodów ze sprzedaży lub nadwyżki EBITDA powyżej określonego poziomu. Strony dysponują pełną dowolnością w kształtowaniu mechanizmu kalkulacji earn-outu.

Z uwagi na dodatkowe obowiązki sprawozdawcze nakładane na kupującego w związku z earn-outem, przeważnie jest on ograniczony do 1-2 lat obrotowych po zamknięciu transakcji. Z perspektywy sprzedającego, dobrą rękojmią uczciwej realizacji earn-outu jest historia transakcyjna sprzedającego w tej materii.

Należy zwrócić uwagę, że earn-out jest często wykorzystywany w transakcjach, w ramach których poprzedni właściciele pozostają w spółce jako zarządzający. Dzięki temu mimo utraty instrumentów kapitałowych są oni w dalszym ciągu wysoce zmotywowani do rozwoju firmy i osiągania celów biznesowych.

Podsumowując, choć earn-out nie jest częsta praktyką na rynku M&A, to pozwala na skuteczne zamknięcia transakcji, w przypadku których istnieją istotne różnice w postrzeganiu perspektyw i wyceny biznesu przez strony transakcji. Mechanizm ten zarówno zabezpiecza ryzyko przepłacenia przez kupującego, jak i zapewnia up-side dla sprzedającego w przypadku korzystnego rozwoju biznesu po transakcji.

Jeśli zależy Ci na profesjonalnym wsparciu finansowym podczas procedowania transakcji, skontaktuj się z Genprox – firmie doradczej z bogatym doświadczeniem transakcyjnym na rynku venture capital.

Zachęcamy do śledzenia publikacji na naszym blogu, na którym w najbliższym czasie odsłonimy kolejne tajniki związane z due diligence oraz transakcjami fuzji i przejęć.

Skontaktuj się z nami

Konrad Szutenbach

Manager ds. Analiz Biznesowych

Mail: konrad.szutenbach@genprox.com

Tel. +48 782 074 362

Dariusz Landsberg, FCCA nr 1144936

Dyrektor zarządzający

Mail: dariusz.landsberg@genprox.com

Tel. +48 603 413 133