Opodatkowanie najmu

Dla osób wynajmujących nieruchomości istnieją dwie możliwości w zakresie opodatkowania tej aktywności:

- najem prywatny

- najem firmowy

Najem prywatny

W takim przypadku nieruchomości należą do majątku prywatnego, a rozliczenia podatku dochodowego realizowane są na zasadach ryczałtu po stawce 8,5% (dla przychodu do 100 tys. PLN) lub po stawce 12,5% dla przychodu ponad 100 tys. PLN. W przypadku małżeństw limit wzrasta do 200 tys. PLN.

Najem firmowy

W przypadku najmu prowadzonego w ramach działalności gospodarczej przedsiębiorca ma wybór, co do formy opodatkowania (o ile nie przekracza limitu 2 mln EUR przychodów) – ryczałt 8,5%/12,5%, skala podatkowa, podatek liniowy. Obok podatku dochodowego w przypadku najmu firmowego dochodzą również dodatkowe koszty związane z obciążeniami ZUS jak również koszty prowadzenia działalności gospodarczej.

W przypadku wynajmu nieruchomości, niezależnie od formy prawnej, dominującą formą opodatkowania jest ryczałt.

Opodatkowanie fundacji rodzinnej

W przypadku fundacji rodzinnych zdarzeniem podatkowym nie jest uzyskanie przychodu (jak w przypadku najmu), lecz moment dystrybucji środków z fundacji. W takim przypadku stosowana jest ryczałtowa stawka 15% na poziomie fundacji (opodatkowanie CIT) oraz jedna z trzech stawek – 0%, 10%,15% na poziomie beneficjent (opodatkowanie PIT). W najczęściej występującym scenariuszu stawka PIT wynosi 0%.

Zastosowanie opodatkowania na poziomie dystrybucji środków sprawia, że fundacja rodzinna jest tym efektywniejsza im:

- dłuższy jest okres działania fundacji,

- wyższa jest stopa zwrotu z inwestycji,

- niższa jest stopa dystrybucji majątku.

Porównanie opodatkowania

Nominalna stawka opodatkowania dla przychodów z najmu (8,5%/12,5%) jest istotnie niższa niż nominalna stawka opodatkowania fundacji rodzinnych (15%), co wcale nie oznacza, że niemożliwym jest wykazanie przewagi fundacji rodzinnej w zestawieniu z ryczałem od przychodów z najmu, a decydującym są tu dwa aspekty.

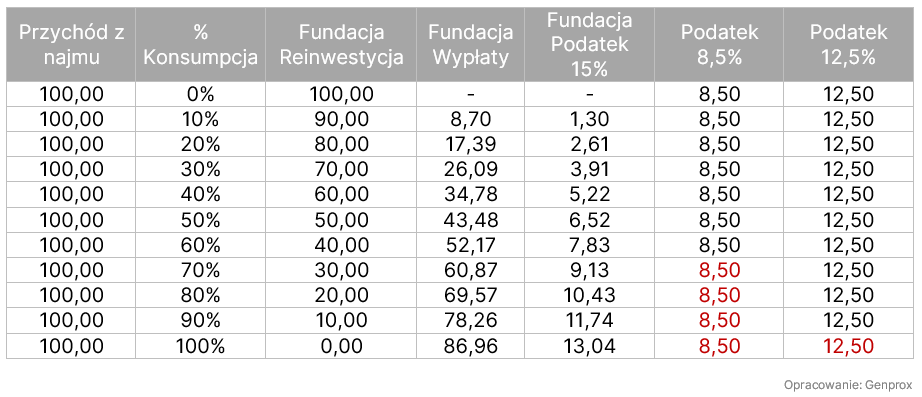

- Podstawą opodatkowania w fundacji rodzinnej są wypłacone beneficjentowi środki netto (bez podatku CIT), a nie przychód brutto, tak jak ma to miejsce w przypadku najmu. W rezultacie nominalne 15% opodatkowania dla fundacji rodzinnej jest tak naprawę równe 13,04% (1 – 1/1,15) ekwiwalentu opodatkowania dla najmu.

- Stopa inwestycji obrazująca procent przychodów z najmu, które nie zostaną przeznaczone na konsumpcję i mogą być w dalszym ciągu reinwestowane w ramach fundacji rodzinnej.

Poniżej prezentujemy zestawienie, które wskazuje, że przy relatywnie niskich poziomach akumulacji (konsumpcja poniżej 66% dla stawki 8,5% i konsumpcja niższa 96% dla stawki 12,5%) bieżące gotówkowe rozliczenia podatkowe są korzystniejsze dla fundacji względem klasycznego rozliczenia najmu.

Oczywiście wykazane powyżej rozumowanie jest naiwne w związku z brakiem rozliczenia nawisu podatkowego wynikającego z nieopodatkowanych zakumulowanych przychodów zgromadzonych w ramach fundacji. Zaadresujemy ten mankament poprzez oszacowania okresu przez jaki powinien działać procent składany w ramach fundacji, tak aby skompensować efekty odłożonego w czasie opodatkowania fundacji rodzinnej.

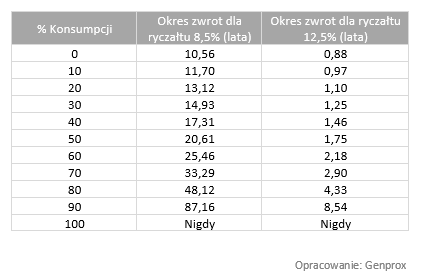

Dla oszacowania minimalnego okresu trwania fundacji rodzinnej, dla którego efektywniejsze podatkowo jest wykorzystanie fundacji rodzinnej niż ryczałtowe rozliczenie przychodów z najmu przyjęto roczną stopę zwrotu na poziomie:

- 6,00% dla fundacji rodzinnej,

- 5,49% dla opodatkowania 8,5% (6,00% * (100%-8,5%)),

- 5,25% dla opodatkowania 12,5% (6,00% * (100%-12,5%)).

Dodatkowo dla fundacji rodzinnej przyjęto 15% na moment zakończenia analizy.

Przykład 1:

Dla 100% reinwestycji w przypadku 8,5% ryczałtu zakładamy, że otrzymujemy 100 PLN przychodu z najmu, co odpowiada 91,50 PLN kwoty przeznaczonej do reinwestycji. W przypadku fundacji rodzinnej mamy do dyspozycji 100,00 PLN. Wartość przyszła tych 100,00 PLN zostanie pomniejszone docelowo o 15% z tytułu podatku. Z uwagi na przemienność mnożenia (będziemy wykonywać tylko operacje mnożenia, bo liczymy procent składany) możemy wiec przyjąć, że wyjściową wartością jest 86,96 PLN (100,00/1,15). W rezultacie, aby określić wymagany okres dla zrównania wartości musimy określić logarytm o podstawie równiej 1,01 (1,06/1,0549) z liczby 1,05 (91,50/86,96), czyli 10,56. Oznacza to, że aby wynajem nieruchomości w ramach fundacji był efektywniejszy niż opodatkowanie na zasadach ryczałtu na poziomie 8,5% należy reinwestować w fundacji 100% przychodu po stopie 6% rocznie przez ponad 10 lat.

Przykład 2:

Dla 90% reinwestycji w przypadku 8,5% ryczałtu zakładamy, że konsumpcja netto z fundacji (8,70 PLN) będzie równa środkom przeznaczonym na konsumpcje w ramach rozliczeń ryczałtowych. W takim przypadku w fundacji na reinwestycje pozostaje 90,00 PLN, a w przypadku 8,5% ryczałtu 82,80 (91,50 PLN – 8,70 PLN). Pozostałe obliczenia pozostają analogiczne jak w przykładzie 1.

Wyniki

Stosując analogiczną zasadę jak w przywołanych przykładach określono graniczne okresy utrzymywania inwestycji dla wskazanych poziomów reinwestycji

Należy wskazać, że dla stawki ryczałtu 8,5%, stopy zwrotu na poziomie 6% i stopnia reinwestycji na poziomie 100% (najbardziej korzystny scenariusz), okres wyrównania korzyści to przeszło 10 lat, co każe sądzić, że biorąc pod uwagę relatywnie niski górny limit dla stawki oraz dodatkowe koszty związane z utworzeniem fundacji rodzinnej i jej obsługą rezygnacja z ryczałtu na poziomie 8,5% będzie najprawdopodobniej błędem (oczywiście nie bierzemy pod uwagę czynników innych niż finansowe).

Sytuacja wygląda inaczej w przypadku ryczałtowego opodatkowania na poziomie 12,5%, gdzie dla stopnia reinwestycji przekraczającego 50% ekonomicznie efektywnym okresem utrzymywania środków w fundacji to jedynie 2 lata. Oczywiście okres ten będzie się skracał wraz ze wzrostem przyjętej stopy reinwestycji.

Skontaktuj się z nami

Dariusz Frańczak, Dyrektor ds. wycen

dariusz.franczak@genprox.com

Tel. +48 696 011 123

Dariusz Landsberg, Dyrektor zarządzający

dariusz.landsberg@genprox.com

Tel. +48 603 413 133

Usługi Family Office

Jesteśmy liderem rynku w obsłudze alternatywnych funduszy inwestycyjnych. Specjalizujemy się w strukturyzowaniu funduszy, rozliczeniach podatkowych, księgowości, raportowaniu oraz wycenie aktywów finansowych. W związku z wejściem nowych przepisów regulujących w polskim porządku prawnym status fundacji rodzinnej nasz doświadczony zespół składający się z licencjonowanych doradców inwestycyjnych, księgowych i doradców podatkowych zaangażuje się również w zabezpieczenie przyszłości Twojej rodziny poprzez fundację rodzinną.

Dowiedz się na czym polega rejestracja fundacji rodzinnej i jakie są wymagane dokumenty oraz elementy statutu fundacji rodzinnej.

Księgowość Fundacji rodzinnej musi być prowadzona w sposób, który zapewni ewidencję aktywów ujętych w spisie mienia oraz ewidencję świadczeń i rozchodowania mienia fundacji. Jako podmiot specjalizujący się w ewidencji instrumentów finansowych zapewniamy rzetelne ujęcie transakcji na wszelkich instrumentach finansowych i okresowe wyceny aktywów.

Wysokość podatku dochodowego od osób fizycznych (PIT) w fundacji rodzinnej zależy od relacji rodzinnych między fundatorem, a beneficjentami. Domyślnie świadczenia otrzymywane przez beneficjentów podlegają PIT w wysokości 15% podstawy opodatkowania dopiero w momencie ich wypłaty. Dobre zaplanowanie podatkowe rozliczeń pozwala albo odroczyć płatność podatku dochodowego albo uniknąć go w ogóle w sytuacji gdy majątek nie jest dystrybuowany do beneficjentów tylko akumulowany w fundacji.

Nasz zespół to m.in. doradcy inwestycyjni, maklerzy papierów wartościowych, biegli rewidenci i licencjonowani księgowi od lat zaangażowani w wyceny i prezentację instrumentów finansowych. Jeśli planujesz wnosić do fundacji rodzinnej aktywa finansowe, to nasze wsparcie może okazać się dla Ciebie bardzo cenne.

Fundacja rodzinna zobowiązana jest do sporządzania sprawozdań oraz podlega pod obowiązek informacyjny na zlecenie KAS przekazując m.in. dane zawarte na liście beneficjentów, spis mienia oraz informacje o świadczeniach lub mieniu przekazanym w związku z rozwiązaniem fundacji rodzinnej, w tym ich rodzaju, wysokości świadczeń lub wartości mienia, terminie i sposobie spełnienia świadczeń lub przekazaniu mienia. W żądaniu organ Krajowej Administracji Skarbowej określa okres, za jaki informacje mają być przekazane.