Analiza due diligence Startupu i Wycena aktywów ASI

Dla funduszy Venture Capital (Alternatywne Spółki Inwestycyjne „ASI”) realizujemy finansowe badania due diligence Startupu, którego efektem jest raport z przeprowadzonego badania identyfikujący kluczowe ryzyka finansowe i podatkowe. Potencjalnemu nabywcy dostarczamy kwantyfikację zidentyfikowanych ryzyk, co pozwala podjąć decyzję o dokonaniu inwestycji w spółkę. Nasz zespół jest w stanie dokonać re-modelowania finansowego, aby urealnić business case Startupu.

Co to jest analiza Due diligence

Analiza Due Diligence Startupu to proces szczegółowej analizy przedsiębiorstwa wykonywany, aby umożliwić potencjalnemu nabywcy zaznajomienie się z sytuacją wewnętrzną spółki. W zależności od obszaru analizy proces możemy podzielić na: Due Diligence Księgowy, Due Diligence Podatkowy, Due Diligence Biznesowy, Due Diligence Prawny itp., które są aplikowane zgodnie z wymaganiem procesu inwestycyjnego i oczekiwaniami inwestora.

Anliza Due Diligence może być procesem szybkim i sprawny zarówno dla inwestorów jak i samego przedsiębiorstwa, w tym celu trzeba jedynak pamiętać o kilku ważnych punktach.

Organizacja pracy

Przesyłanie mailowo setek plików nie zda egzaminu, dlatego zapewnij odpowiedni Data Room do wymiany informacji, pamiętaj, że w trakcie badania będziesz udostępniał wszystkie kluczowe umowy i zestawienia, więc zastosuj narzędzie dające możliwość kontroli dostępu. Jeśli posiadasz już cyfrowe repozytorium swoich dokumentów, nadaj po prostu odpowiednie dostępy, unikniesz w ten sposób dodatkowej pracy. Jeśli nie masz jeszcze takiego repozytorium, to stwórz je zgodnie z udostępnionym zapotrzebowanie, a będziesz mógł je w przyszłości dalej wykorzystywać do gromadzenia dokumentacji korporacyjnej. Zwróć także uwagę, aby po skończonym badaniu odebrać dostęp do twoich danych.

Rozpoczęcie prac

Kompetentnego partnera poznasz po szybkim i sprawnym namierzeniu obszarów podwyższonego ryzyka, najlepiej to zrobić przez kwestionariusz lub krótką inicjalną rozmowę. Na tym etapie kontaktujemy się głównie z właścicielami, którzy mają pełne prawo nie znać wszystkich procesów w swoich firmach, dlatego ważna jest umiejętność dostosowania komunikacji do odbiorcy i uzyskanie bezpośredniego dostępu do dokumentów źródłowych i osób operacyjnych.

Standard analizy Due Diligence

Dla każdego przeprowadzanego badania mamy zakres czynności, które wykonujemy niezależnie od wielkości zlecenia czy istotności kwot, co można przyrównać do audytu rocznego sprawozdania finansowego. Są to z reguły operacje wysoko wolumenowe, dlatego tak ważne są dla nas edytowalne pliki z danymi źródłowymi – zwłaszcza dziennik księgowy i zestawienie obrotów i sald. W tej technicznej część niech Cię nie zdziwi, że będziemy pytać o uzgodnienia kont, potwierdzenia do wysłanych deklaracji, czy zgodność zapisów w KRS, bo to po prostu część naszego standardu.

Wnioski

Z doświadczenia wiemy, że dla startupów, największe ryzyko generują nie te dokumenty, do których mamy dostęp, lecz te zagadnienia, które nie zostały jeszcze opisane. Dlatego niezwykle ważne w procesie badania Due Diligence jest, aby współpracować z doświadczonym partnerem, który potrafi wyciągać wnioski nie tylko na bazie tego co zostało przedstawione, ale także na bazie braków i samego procesu analizy.

Naturalnymi czynnościami jakie należy wykonać po zidentyfikowaniu defektów w organizacji jest próba oszacowania ich wpływ i określenie sposobu zaadresowania określonych w trakcie badania ryzyk, tego bowiem na koniec dna oczekują od nas zleceniodawcy.

Raport Due Diligence

Przygotowując raport Due Diligence zderzamy ze sobą dwie perspektywy. Z jednej strony chcemy przekazać możliwe dużo technicznych danych i wniosków z fazy analizy, raport Due Diligence jest bowiem częścią dokumentacji transakcyjnej. Z drugiej natomiast strony, pamiętając o naszych odbiorcach, myślimy o materiale, który będzie na tyle kompaktowy i esencjonalny, że niewprawny odbiorca znajdzie w nim te informacje, które pozwolą poprawnie ocenić sytuację spółki, eliminując przy tym szum informacyjny, wynikający z podawania zbyt detalicznych danych. Pogodzenie tych dwóch perspektyw nie jest łatwe, dlatego abstrakt opracowania, wraz z komentarzem i wnioskami winien znajdować się w zwięzłym posumowaniu zarządczym.

Jeśli jako inwestor poszukujesz sprawdzonego zespołu przeprowadzającego badania Due Diligence lub jako startup potrzebujesz wsparcia, aby dobrze przygotować się do badania, zapraszamy serdecznie do kontaktu.

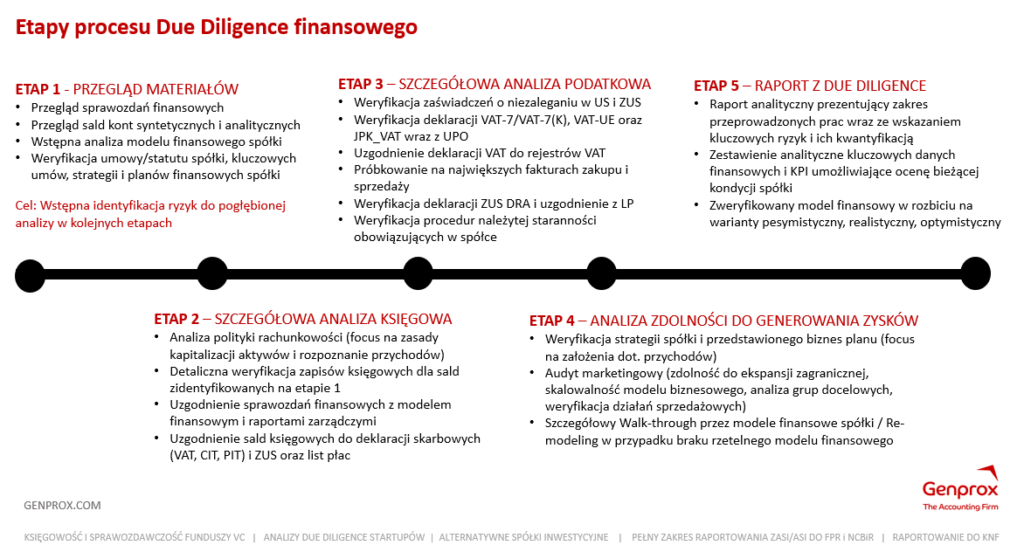

Etapy analizy due diligence

Realizowany przez nas proces badania Due diligence dzieli się na poszczególne etapy:

- wstępny przegląd materiałów,

- szczegółowa analiza księgowa,

- szczegółowa analiza podatkowa,

- analiza zdolności biznesowej do generowania zysków,

- raport z przeprowadzonych prac analitycznych wskazujący na ewentualne ryzyka zidentyfikowane podczas analizy due diligence.

Podczas przeglądu materiałów koncentrujemy się na sprawnej identyfikacji obszarów podwyższonego ryzyka, tak aby stosując kryterium materialności alokować nasz czas do kluczowych obszarów. Na etapie analizy księgowej szczególną uwagę zwracamy na spójność danych księgowych z deklaracjami spółki, analizujemy główne pozycje przychodów i kosztów oraz strukturę bilansu. W ramach analizy podatkowej nie tylko sprawdzamy złożone deklaracje, ale również weryfikujemy poprawność całego procesu fakturowego. Wnioski płynące z poprzednich etapów prac stanowią bazę do krytycznego spojrzenia na założenia będące podstawą dla przedstawianego inwestorom biznesplanu. Końcowym etapem prac jest raport z analizy Due Diligence, który w zakresie formy i treści jest wypadkową wymagań zarówno inwestorów indywidualnych jak i komitetów inwestycyjnych.

Podczas całego procesu komunikujemy postępy prac i kluczowe wnioski do zleceniodawców, tak aby proces inwestycyjny mógł przebiegać wedle ustalonego harmonogramu.

Nasze doświadczenie i kompetencje

Podczas całego procesu komunikujemy postępy prac i kluczowe wnioski do zleceniodawców, tak aby proces inwestycyjny mógł przebiegać wedle ustalonego harmonogramu.

Realizujemy wyceny spółek, wyceny wartości IP zarówno dla funduszy (Alternatywnych Spółka Inwestycyjna zwana „ASI”), inwestorów branżowych czy potencjalnych spółek portfelowych. Posiadamy szerokie kompetencje merytoryczne – certyfikaty Doradcy Inwestycyjnego, ACCA, Doradcy Podatkowego i Radcy Prawnego. Fundusze VC pod jednym dachem otrzymują kompleksową usługę niedostępną u konkurencji. Specjalizujemy się w obsłudze funduszy VC, doskonale rozumiemy ich potrzeby raportowe. Dlatego w sytuacji zainwestowania przez fundusz środków w Startup jesteśmy w stanie podjąć się pełnej obsługi księgowej, podatkowej i raportowej, co zapewnia transparentność takiego raportowania.

Skontaktuj się z nami

Dariusz Landsberg, Dyrektor zarządzający

dariusz.landsberg@genprox.com Tel. +48 603 413 133